De acuerdo con la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), las diez Afores que operan en el país deben competir por ganar clientes en el ámbito financiero y no en el comercial.

De esta manera, estas 10 administradoras de fondos para el retiro deben contar con una óptima estrategia de inversión que le permita a sus ahorradores tener los rendimientos más jugosos del mercado. Sin embargo, los servicios, atención al cliente y, hasta hace un par de años, las comisiones, son otros factores que también se deben tomar en cuenta al momento de elegir una Afore.

Te recomendamos: Minusvalías, rendimientos y otros conceptos que debes entender en tu cuenta de Afore

Actualmente, Afore Coppel es la administradora con el mayor número de cuentas individuales registradas, al tener más de 13.3 millones al cierre de septiembre, 25 por ciento del total del mercado. Es decir, uno de cada cuatro personas escoge a Afore Coppel.

Si se consideran los trabajadores que fueron asignados en esta afore, aquellos que aún no eligen a su administradora como lo marca la ley, Afore Coppel tiene más de 14 millones de cuentas, el equivalente al 22 por ciento del total.

“Afore Coppel es la puerta de entrada para mucha gente a los servicios financieros. El crecimiento de la administradora ha sido totalmente orgánico, sin que haya habido compra de cartera o fusión con otras Afores, y se debe a la presencia que tiene la Afore en todo el país”, asegura Juan Manuel Valle, director general de Afore Coppel.

En entrevista con Organización Editorial Mexicana, el directivo afirma que tan solo los 13.3 millones de clientes registrados superan a la población de países centroamericanos como Panamá, Costa Rica, Nicaragua y El Salvador.

“Sin duda es un tema de orgullo ser la administradora con el mayor número de clientes registrados. Es por ello que el ser la Afore con más clientes nos exige también tener procesos operativos, de servicios, de inversiones, de gestión del riesgo con los más altos estándares para cumplir las expectativas de las personas que nos han dado su confianza”, puntualiza Valle.

Juan Manuel Valle resalta que desde hace ya varios años, la administradora ha avanzado en su transformación tecnológica, aun cuando saben que sus clientes quizá no sean todavía “tan digitales” como los de otras Afores o instituciones financieras”.

“Si bien tenemos canales digitales a través de los cuáles los clientes pueden hacer servicios y acercarse a nosotros, sigue siendo muy relevante la cercanía física con nuestros clientes a través de los módulos de atención en las tiendas Coppel”, precisa.

Inversiones a plazos

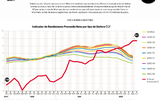

En diciembre de 2019, se estableció un nuevo régimen de inversiones para las Afores, al pasar de un esquema de multifondos a uno de fondos generacionales.

Con este modelo, los recursos de los trabajadores son distribuidos en 10 sociedades de inversión especializadas en fondos para el retiro (siefores), tomando en cuenta su edad y fecha de retiro.

Por ejemplo, las personas que nacieron a partir de 1995 forman parte de la Siefore Básica Inicial, mientras que los nacidos entre 1955 y 1959 están en la Siefore Básica 55-59 y así consecutivamente, según sea el caso.

Esta estrategia permite que el ahorro de las personas pueda obtener más y mejores rendimientos durante su vida laboral, desde un perfil de alto riesgo hacia uno más conservador.

De acuerdo con la Consar, Afore SURA es una de las 10 administradoras con los rendimientos más atractivos del mercado. Al cierre de septiembre, la empresa generó rendimientos de 6.68 por ciento para los inscritos en la Siefore Básica Inicial, y de 6.72 por ciento para los de la Siefore Básica 90-94, los que nacieron entre 1990 y 1994.

"Los recursos de los trabajadores que se manejan en las Afores se invierten con horizontes de muy largo plazo acorde a los momentos en los cuales se pensionarán. La gestión de la inversión o manejo del dinero es llevada a cabo por profesionales en la materia y certificados por el regulador”, explica Gerardo Chavarría, gerente de metodología y asesoría comercial en Afore SURA.

El directivo asegura que, incluso cuando se presentan minusvalías en el sistema, como se le conoce a la pérdida del valor de un activo, los ahorros de las clientes están seguros.

“Los trabajadores deben estar tranquilos de que una vez que pase este fenómeno económico global, sus recursos estarán aumentando de valor, generando plusvalías, como históricamente se ha presentado”, detalla Chavarría.

➡️ Suscríbete a nuestro Newsletter y recibe las notas más relevantes en tu correo

En los primeros nueve meses de 2022, las Afores registraron minusvalías por 473 mil 795 millones de pesos, según la Consar. Sin embargo, de 2008 a septiembre de este año, el Sistema de Ahorro para el Retiro (SAR) tiene una plusvalía acumulada de 2.05 billones de pesos, que representan 42 por ciento de los activos administrados.

.jpg)

.jpg)